《上海市社会信用条例》实施状况上午提交审议

如何用好3.2亿条信用信息?

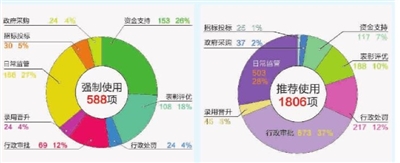

社会信用管理部门应用清单 新民图表 制图 戴佳嘉

首席记者 姚丽萍

今天,在上海,一个覆盖了全市法人、自然人的公共信用信息目录,可以对外提供的查询数据是多少?3.2亿条!

信用信用,关键在用。优化营商环境,激发市场活力,从信息收集、信用奖惩,到信用修复、信用服务,3.2亿条信用信息如何更好地发挥作用?今天上午,《上海市社会信用条例》实施状况提交市十五届人大常委会第十二次会议审议,信用之“用”,备受关注。

信用画像

要“失信信息”也要“增信信息”

3.2亿条,是个庞大的数字。这样的量,是否足以适应上海市场对信用信息的深度应用?执法检查给出了否定的答案。在上海,信用应用,只有更好,没有最好。

目前,上海市公共信用平台已经实现与国家公共信用信息平台、16个区公共信用信息子平台、自贸区、司法局、住建委等7个重点行业子平台的互联互通。同时,公共信用信息平台与网上政务大厅实现对接,助力“互联网+政务服务”,可查询全市200万户企业的法人信用报告及180万条双公示信用信息,以及法院、税务、海关等领域的红黑名单信息,推动各区、各部门在日常监管、资金支持、录用晋升等环节实现“逢办必查”;社会信用管理部门编制了应用清单,涉及应用事项2394项,其中,推荐事项1806项,强制使用588项(见图表)。

即便如此,执法检查表明,目前本市公共信用信息的汇集总量距离深度应用仍有差距,距离为市场主体“全面信用画像”也有差距。同时,信用数据的综合性有待增强,比如,在为企业或者个人提供公共服务或融资服务时,不仅需要司法判决、行政处罚等负面信息,也需要社保缴纳基数、公积金缴金额度和纳税数额区段等正面信息,而目前公共信用信息库中仍以“失信信息”为主,“增信信息”相对缺乏。

此外,信用信息共享和融合不够。条例第16条明确推动信用信息系统间的开放合作。目前,本市信用信息平台与央行金融基础数据库仍处于隔离状态,海关也仅向平台推送企业资质类信息、监管类信息,尚无法开展有效的数据对接。

未来,上海公共信用信息归集共享,如何才能更有质量?来自市发改委的信息显示,充分发挥公共信用信息数据清单的作用,回应征信诉求,加大与公共事业单位、金融机构、行业组织、信用服务企业等提供的市场信用信息的归集共享,形成信用大数据库,不断更新企业、个人的信用报告。

同时,可公开的数据,如行政许可、行政处罚“双公示”数据、坚持“能公开尽公开”,广泛面向社会提供查询服务;对须授权查询的数据,既要确保信息安全和主体权益,也要探索提高公共数据查询的可获得性和时效性。

此外,聚焦环保、投融资、招投标、放管服改革,上海将不断推出信用名片、信用图谱、信用预警,一系列个性化信用服务产品,将成为征信新亮点。

信用奖惩

要“黑名单”也要“红名单”

严重失信,进征信黑名单,毫无疑问。但执法检查发现,实践中情况复杂多样,黑名单设计欠考虑造成了市场主体的一些困惑。

有的企业反映,进了黑名单自家竟浑然不知,其法定异议权和整改权受损;有的企业反映,一些惩戒措施不匹配失信程度,“小错重罚”和“低成本失信”,尴尬并存;还有的企业反映,经营异常名录比较宽泛,一些简单的不规范经营行为都被纳入失信范围。

较之过严的惩戒,激励则明显不足。执法检查发现,守信联合激励的应用领域还比较少,激励措施也比较简单,“守信得益”的普遍性效果尚不明朗。

执法检查还发现,条例第38条规定的信用修复权实现不畅。迄今,本市依法信用修复的成功案例仅以个位计,究其原因,主要是缺乏必要的配套制度支撑。放眼全国,鉴于信用修复的呼声日益高涨,浙江等地已就信用修复出台管理办法,上海不能落后。

征信,如何“过罚相当”?依据条例第25条,申城各种严重失信名单需要重新梳理,认定标准、认定程序、发布途径、告知程序、移除机制均须规范,保障过罚相当。同时,征信部门还应积极推进发布激励守信的“红名单”。

市发改委透露,本市将出台公共信用信息修复具体办法,健全信用修复管理机制,明确信用修复渠道,规范修复流程,及时恢复和改善失信主体信用状况,保障失信主体合法权益。

至于守信联合激励,也有好消息。上海将以信用为手段提供中小微企业融资便利,持续推动银税互动、银担合作,实施“专精特新”专项担保、“科技小巨人信用贷”。截至2018年底,上海银保监局和市税务局推动银税互动,累计发放各类银税合作产品贷款358亿元,为小微企业节省利息成本及抵押、担保费用约1.8亿元。这还只是开始,今后,“信用张江”、嘉定区大数据产融合作平台等系列创新载体,将持续助力实体经济发展。

另一个好消息是,信用惠民便企的“信易+”工程,将以市场需求为导向,在交通出行、文化旅游、住房租赁等更多公共服务、民生领域为守信者提供优惠便利,促进信用消费。

信用服务

要“引进来”也要“走出去”

信用,信用,关键在“用”。评级机构如标普、穆迪等,若下调主权国家的信用评级,影响一定巨大。未来,上海能否产生自己的“标普”和“穆迪”?

上海是我国最早开展信用服务业务的地区之一。目前,上海信用服务机构数量和规模居全国前列。2018年主要信用服务机构营业收入规模超20亿元,约占全国1/ 5。全市从事信用服务业的企业270多家,其中央行备案企业征信机构29家,证监会、人民银行、银行间交易商协会等部门认可的信用评级机构共10家。

但不可否认的是,本市信用服务机构总体而言普遍较小,能提供的产品品种不多,社会认可度也不算高。执法检查中,一些企业反映,在促进信用服务行业发展时,也要严厉打击“信用信息黑市”,对那些以大数据公司形式出现的机构,应纳入监管,防止劣币驱逐良币。

一个社会的征信服务水平,总是与其经济发展水平相适应。市场经济发达国家都是信用发达国家,信用应用非常广泛,个人和企业失信,一定寸步难行;与之伴生的,是信用产业和信用服务的异常发达。上海人均GDP已突破2万美元,在这座城市,信用服务业的发展机遇就在眼前。

未来上海如何产生自己的“标普”和“穆迪”?执法检查提供的一个路径是,大力培育信用服务机构,把握金融业扩大开放机遇,在与国际信用服务企业同台竞争中,不断提升行业实力,将国内外知名信用服务机构“引进来”,鼓励本地优势企业“走出去”,拓展信用衍生服务,开展跨区域信用服务。

同时,鼓励政府部门释放更多“用信需求”,积极引导社会力量参与行业信用建设和信用监管,协助开展重点领域“红黑名单”认定、信用评价、分类监管、信用惠民、信用修复培训,一方面要守住安全底线,一方面要充分满足信用服务机构的“用信需求”,让信用服务真正渗透到社会生活的方方面面。

×

×